ภาษีหัก ณ ที่จ่าย คืออะไร เกี่ยวกับการยื่นภาษีอย่างไร

“ภาษีหัก ณ ที่จ่าย” คือ รูปแบบหนึ่งของภาษีที่ผู้จ่ายเงินจะต้องหักออกจากจำนวนเงินเต็มที่จะจ่ายให้ผู้รับเงิน เพื่อนำเงินส่วนนั้นให้กับทางกรมสรรพากร ทำให้ผู้รับเงินจะไม่ได้รับยอดเงินดังกล่าวแบบเต็มจำนวน และจะได้รับเอกสารหนังสือรับรองหัก ณ ที่จ่ายไว้ เพื่อเป็นหลักฐานไว้ใช้ในการยื่นภาษีแสดงเงินได้บุคคลธรรมดา และการยื่นขอภาษีส่วนนี้คืน

ทั้งนี้ ภาษีหัก ณ ที่จ่าย จะมีการหักทุกครั้งที่การจ่ายเงินนั้นๆ ตรงตามเงื่อนไขที่ภาษีรูปแบบนี้ได้กำหนดไว้ เช่น การจ้างงานฟรีแลนซ์ที่มียอดค่าจ้างตั้งแต่ 1,000 บาทขึ้นไป โดยภาษีรูปแบบนี้มีจุดประสงค์เพื่อเพิ่มรายได้ให้กับคลังของภาครัฐอย่างสม่ำเสมอ และให้มีสภาพคล่อง เพราะผู้รับเงินหลายคนไม่ได้ยื่นเอกสารเพื่อขอภาษีในส่วนนี้คืน และเป็นการลดภาระผู้เสียภาษี เพราะไม่จำเป็นต้องเสียภาษีในปริมาณมากพร้อมกันในครั้งเดียว

ใครบ้างที่ต้องหักภาษี ณ ที่จ่าย

ผู้ที่มีหน้าที่ในการหักภาษี ณ ที่จ่าย คือ “ผู้จ่ายเงิน” ที่อาจจะเป็นบุคคลธรรมดา หรือ นิติบุคคล เช่น องค์กรหรือบริษัทก็ได้ โดยมีหน้าที่ในการหักจากเงินที่จ่ายและส่งเงินในส่วนนั้นๆ ให้กับภาครัฐ ซึ่งภาษีรูปแบบนี้จะเกิดขึ้นก็ต่อเมื่อมีการจ่ายเงินครั้งเดียวหรือหลายครั้งที่มียอดชำระอยู่ที่ 1,000 บาทขึ้นไป เช่น หากบริษัทมีการว่าจ้างฟรีแลนซ์มียอดรวม 1,500 บาท โดยแบ่งจ่ายเป็น 2 ครั้ง คือ 800 บาท และ 700 บาท บริษัทจำเป็นต้องหักภาษี ณ ที่จ่ายทั้ง 2 ครั้ง

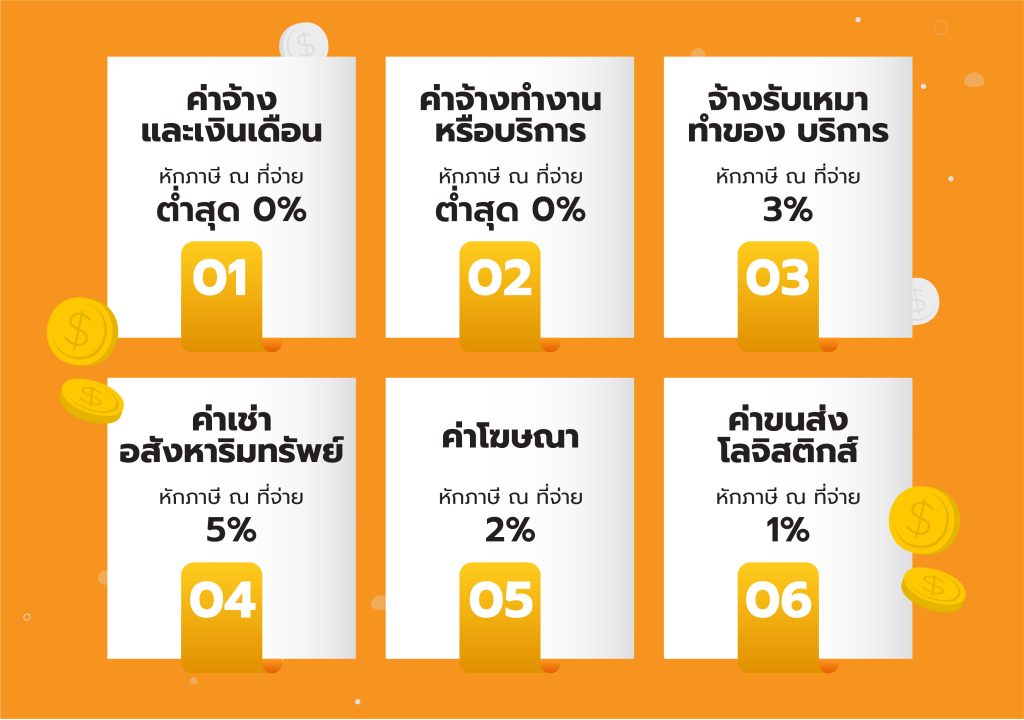

อัตราการจ่ายภาษีหัก ณ ที่จ่าย

ภาษีหัก ณ ที่จ่ายจะเกิดขึ้น เมื่อมีการจ่ายเงินที่เข้าข่ายตามเงื่อนไขที่ทางภาครัฐกำหนดไว้ โดยอัตราการจ่ายภาษีหัก ณ ที่จ่าย จะมีความแตกต่างกันออกไปตามแต่ละกรณี โดยจะมีรายละเอียด ดังนี้

- ค่าจ้าง และเงินเดือน ต่ำสุด 0%

ค่าจ้าง และเงินเดือน คือ ยอดเงินที่บริษัทหรือองค์กรจ่ายให้กับพนักงานเป็นค่าตอบแทน ซึ่งเป็นเงินที่เข้าเกณฑ์การหักภาษี ณ ที่จ่าย ซึ่งอัตราการหักจะใช้วิธีการคำนวณเช่นเดียวกับภาษีเงินได้บุคคลธรรมดา โดยสามารถทำได้จากการเอาเงินที่จ่ายให้พนักงานทั้งปี มาหักค่าลดหย่อนต่างๆ และหักตามอัตราก้าวหน้า

ในกรณีที่เงินได้ของพนักงานไม่ถึงเกณฑ์ บริษัทที่เป็นผู้จ่ายเงินไม่จำเป็นต้องหักภาษี ณ ที่จ่ายเลย หรือเทียบเท่ากับ 0% แต่ถ้าบริษัทได้หัก ณ ที่จ่ายไปแล้ว พนักงานสามารถขอคืนภาษีจากภาครัฐในตอนที่ยื่นภาษีเงินได้บุคคลธรรมดา - จ้างทำงานหรือบริการ ต่ำสุด 0%

การจ้างทำงานหรือบริการ คือ การจ้างบุคคลธรรมดาให้ทำบางอย่างให้ ทั้งในแง่ของการทำสิ่งของและการให้บริการใดๆ ซึ่งการจ้างงานในรูปแบบฟรีแลนซ์มักจะรวมอยู่ในรูปแบบนี้ด้วย เช่น บริการรับจ้างทำนามบัตร หรือการจัดงานสัมมนา

อัตราการหักภาษี ณ จ่ายของการจ้างทำงานหรือบริการ จะมีการคำนวณในรูปแบบเดียวกับกรณีของเงินเดือนและเงินค่าจ้าง โดยการคำนวณยอดเงินได้ทั้งปีและหักส่วนลดหย่อนต่างๆ ออก คิดเป็นอัตราก้าวหน้าเช่นเดียวกับการคิดอัตราภาษีเงินได้บุคคลธรรมดา ซึ่งหากยอดเงินรวมทั้งปีไม่ถึงเกณฑ์ ภาษีหัก ณ ที่จ่ายก็จะเท่ากับ 0% แต่หากผู้จ่ายหรือบริษัทมีการหัก ณ ที่จ่าย ก็สามารถยื่นเอกสารเพื่อขอเงินภาษีคืนได้เช่นกัน - จ้างรับเหมา ทำของ บริการ 3%

การจ้างรับเหมา ทำของ หรือบริการ คือ การว่าจ้างให้บุคคลทำสิ่งของหรือบริการใดๆ เช่นเดียวกับรูปแบบการจ้างทำงานหรือบริการแต่แตกต่างกันตรงที่ในการจ้างรับเหมาทำของ หรือบริการ ผู้ว่าจ้างจะไม่มีอุปกรณ์ใดๆ ให้ ทำให้ผู้ได้รับเงินหรือผู้ถูกจ้างจำเป็นต้องใช้อุปกรณ์ของตัวเอง หรือจัดหาสิ่งของด้วยตัวเอง เช่น การรับจ้างเขียนโปรแกรม เป็นต้น โดยจะมีอัตราภาษีหัก ณ ที่จ่ายอยู่ที่ 3% - ค่าเช่าอสังหาริมทรัพย์ 5%

ค่าเช่าอสังหาริมทรัพย์ คือ การเช่าสถานที่ ที่ผู้เช่ามีสิทธิในการถือกุญแจ เช่น การเช่าออฟฟิศ ในกรณีนี้จะถือเป็นการเช่าอสังหาริมทรัพย์ จึงมีอัตราภาษีหัก ณ ที่จ่าย 5% นอกจากนี้ ยังมีการเช่าแบบอื่นๆ ที่จำเป็นต้องหัก 5% คือ การเช่ารถยนต์หรือค่าจ้างอาชีพเพื่อการบันเทิง

แต่ในกรณีที่เป็นการใช้งานสถานที่แต่ไม่มีสิทธิในการถือกุญแจ เช่น การเช่าสถานที่เพื่อจัดงานอีเวนต์ งานประชุม หรือสัมมนา การหักภาษี ณ ที่จ่ายตามกฎหมายจะถือว่าอยู่ในหมวดการจ้างบริการ โดยมีอัตราภาษีอยู่ที่ 3% รวมถึง ในกรณีที่มีการเช่ารถยนต์พร้อมคนขับ ต่อให้ผู้ว่าจ้างจะเป็นคนถือกุญแจ ก็จะถือว่าเป็นหมวดของการจ้างบริการเช่นกัน - ค่าโฆษณา 2%

ค่าจ้างโฆษณา คือ การว่าจ้างผ่านเอเจนซีหรือบริษัทรับทำโฆษณา ให้มีการโฆษณาหรือโปรโมทแบรนด์ให้เป็นที่รู้จักผ่านช่องทางต่างๆ ทั้งทางสื่อสิ่งพิมพ์หรือสื่อโซเชียลมีเดีย ซึ่งไม่ใช่บริการด้านการตลาด จะมีการหักภาษี ณ ที่จ่าย 2%

ทั้งนี้ ในกรณีที่เป็นการจ้างบริการด้านการตลาด เช่น การจ้างผู้มีชื่อเสียงหรืออินฟลูเอนเซอร์ เพื่อการรีวิวสินค้า การจ้างทีมให้คำปรึกษาด้านการตลาดหรือบริการทำป้ายออกบูท จะเป็นการหักภาษี ณ ที่จ่าย 3% แทน - ค่าขนส่ง 1%

ค่าขนส่งที่จำเป็นต้องหักภาษี ณ ที่จ่าย คือ ค่าขนส่งในกรณีที่เป็นการจ้างบริการขนส่งของภาคเอกชนหรือนิติบุคคล และมีการขึ้นทะเบียนเป็นผู้ให้บริการรูปแบบการขนส่ง เช่น การใช้บริการของบริษัทโลจิสติกส์ในการขนส่งสินค้า ซึ่งอัตราภาษีหัก ณ ที่จ่ายจะเท่ากับ 1% ทั้งนี้ ในกรณีของการใช้บริการไปรษณีย์ไทยจะไม่มีการหัก ณ ที่จ่าย เพราะถือเป็นหน่วยงานที่ได้รับการยกเว้น

หากท่านไหนที่สนใจเกี่ยวกับระบบ SunSystems หรือบริการอื่นๆ ของ IMAS สามารถติดต่อได้ที่ Chanaporn@i-mas.net หรือ sunsupport@i-mas.net สอบถามเพิ่มเติม โทร 02-6667400 หรือ Line Official : @imas.official (มี @ ด้วยนะครับ)

Reference : https://www.kasikornbank.com/th/kbiz/article/pages/withholding-tax.aspx